Im Februar 2022 arbeiteten weiterhin fast 40 Prozent der Dienstleister und mehr als 28 Prozent aller Beschäftigten in Deutschland außerhalb ihrer eigentlichen Arbeitsstätte, meldete das Münchener Ifo-Institut. Die Zahl liegt gut drei Prozentpunkte unter dem Höchstwert von März 2021. Tatsächlich geht Jean-Victor Alipour vom Ifo-Institut davon aus, dass die Option, zumindest teilweise von zu Hause zu arbeiten, zu den langfristigen Folgen der Corona-Pandemie zählen wird. Ein Indiz dafür: Die Homeoffice-Möglichkeit in Stellenanzeigen hat sich seit dem Jahr 2019 mehr als verdreifacht.

Die Corona-Krise verschiebt somit also fundamental und nachhaltig die Nutzungspräferenzen für Büro- und Gewerbeimmobilien. Das ist allerdings nur das halbe Bild: In der kürzlich durchgeführten „Investor Intentions Survey 2022“ von CBRE zeigt sich, dass mehr als die Hälfte aller Investoren von einem gleichbleibenden oder sogar steigenden Bedarf an Büroflächen ausgeht.

Zum einen werden demnach Core-Büroimmobilien weiterhin stark nachgefragt, zum anderen geht über die Hälfte der Befragten von einem stabilen oder sogar steigenden Büroflächenbedarf aus. Ob die aktuelle geopolitische Krise an diesem Optimismus etwas ändert, wird sich noch zeigen. Auf jeden Fall steht fest, dass moderne Büroimmobilien, welche die Leitgedanken des New Work flächenmäßig abbilden können, zu einem zentralen Ort des hybriden Arbeitens werden: Auf diesen Flächen findet der gemeinsame Gedankenaustausch statt – das Teambuilding und die Kreativarbeit, was am heimischen Schreibtisch so nicht umsetzbar ist.

Darlehen für Gewerbeimmobilien schrumpfen seit Jahren

Banken agieren jedoch spätestens seit der Subprime-Krise ab 2007 sehr konservativ bei der Kreditvergabe und haben – neben den schärferen Verordnungen von Basel III und Basel IV – auch das Worst-Case-Szenario schärfer im Blick. Mit anderen Worten: Viele Finanzierer sind skeptisch bei der Kreditvergabe für Büro- und Gewerbeimmobilien geworden, gerade bei komplexen Revitalisierungs- oder Konversionsprojekten. Oftmals werden Risikoaufschläge verlangt, die ein Projekt an den Rand der Wirtschaftlichkeit bringen können.

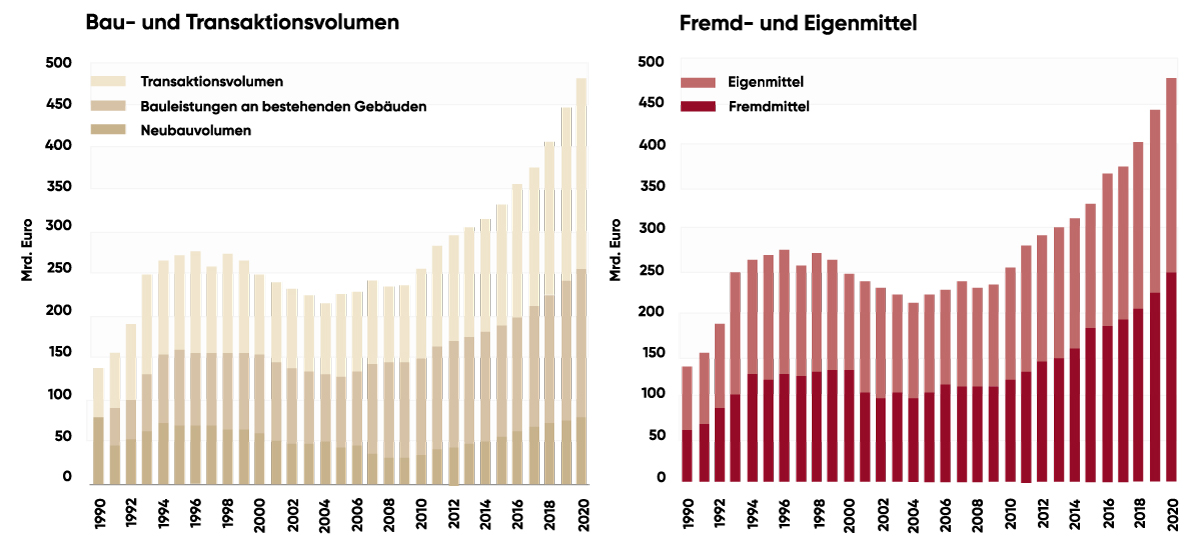

Im Ergebnis ist das gewerbliche Finanzierungsvolumen beispielsweise in Deutschland klar rückläufig. Die Pandemie hat diesen Effekt nicht primär verursacht, aber nochmals verstärkt. Seit dem Jahr 2016, als sie mit rund 76 Milliarden Euro ihren Höchststand erreichten, sinken die Darlehensauszahlungen der Banken für Gewerbeimmobilien kontinuierlich. Im Jahr 2020 ging es pandemiebedingt um fast 18 Prozent nach unten. Mit nur noch 57 Milliarden Euro sanken die Darlehensauszahlungen nach Auswertungen des Verbands deutscher Pfandbriefbanken (vdp) bis auf den niedrigsten Stand seit dem Jahr 2012 ab.

Als Folge dieser Entwicklung öffnet sich die Schere zwischen den gewerblichen Bau- und Transaktionsvolumina und den Darlehensauszahlungen weiter. Anders gesagt: Die Fremdmittelfinanzierungsquoten sind seit 2016 gesunken, von 62 Prozent auf 44 Prozent im Jahr 2020. Institutionelle Investoren aus dem In- und Ausland haben also ihren Eigenkapitaleinsatz erhöht, was ihnen dank hoher Liquiditätspolster gelang.

Innenfinanzierung allein beendet die Dürre nicht

Auf Dauer ist eine derart starke Innenfinanzierung mit hohem Eigenkapitaleinsatz für Entwickler allerdings nicht darstellbar, denn sie führt zu einer ineffizienten Kapitalallokation und – genauso wie übermäßige Risikoaufschläge bei der Fremdkapitalaufnahme – ebenfalls zur Unwirtschaftlichkeit. Als Alternative eröffnen sich in der neuen Finanzierungswelt einerseits alternative, oft Mezzanine-Finanzierungsstrukturen. Zugleich ist zu erwarten, dass die Entwickler die Zusammenarbeit mit bankenunabhängigen und kapitalmarktorientierten Finanzierern intensivieren werden. Immer häufiger treten beispielsweise Versicherer auf, die als alternativer Kapitalgeber Senior Loans vergeben und somit die Bank substituieren.

Doch nach wie vor sollten Banken als klassische Finanzierungspartner keinesfalls ausgeschlossen werden. Gerade Großprojekte mit mehreren Hundert Millionen Euro Volumen können in zahlreichen Fällen nur (oder überwiegend) von den etablierten Bankhäusern finanziert werden. Es kommt nun stärker denn je darauf an, dass das Projektvorhaben die Entscheider überzeugt. Dafür muss einerseits der Businessplan stimmen, Risiken sind adäquat darzustellen und im Budgetplan ausreichende Puffer vorzusehen. Andererseits muss das Immobilienkonzept selbst die Geldgeber überzeugen und noch dazu den immer umfangreicheren Nachhaltigkeitskriterien entsprechen, auf die auch die Banken immer größeren Wert legen.

Bau- und Transaktionsvolumen sowie Finanzierungsmittel für Gewerbeimmobilien in Deutschland 1992-2020

Bau- und Transaktionsvolumen sowie Finanzierungsmittel für Gewerbeimmobilien in Deutschland 1992-2020 Die enorme Emissionsdifferenz unterstreicht, wie ernst die Branche das Thema „graue Energie“ nehmen sollte*

*Quellen: DIW (Bauvolumen), vdpResearch auf Grundlage von Angaben der Gutachterausschüsse für Grundstückswerte (Transaktionsvolumen), vdp auf Grundlage von Angaben der Verbände der Kredit- und Versicherungswirtschaft und der Deutschen Bundesbank (Darlehensauszahlungen).

Die grüne Transformation nimmt Fahrt auf

Denn der Megatrend ESG steht zweifellos im Fokus der Finanzierer. Bei Projektentwicklern und Investoren genauso wie bei Banken dürfte in den kommenden Jahren ein besonderer Schwerpunkt auf grünen Immobilienprojekten liegen. Andere Nutzungsgewohnheiten und steigendes Umweltbewusstsein verändern die Nachfrage, zugleich zwingt eine immer schärfere Regulierung die Branche dazu, sich mit Nachhaltigkeitsthemen zu befassen. Wie sich das auf die Branche auswirkt und wo sie aktuell steht, hat die Wirtschaftsprüfungsgesellschaft PricewaterhouseCoopers in einer aktuellen Benchmark-Studie zu den Themen Umwelt, Soziales und gute Unternehmensführung (ESG) in der Immobilienbranche erhoben.

Demnach sind Investoren, Fonds- und Asset-Manager, Bestandshalter und Entwickler weltweit gleichermaßen gefordert, sich mit der veränderten Nachfrage und Regulatorik zu befassen und Risiko-Return-Profile nach diesen Kriterien neu zu bewerten. Denn einerseits zeigt sich angesichts des Momentums im inzwischen breiten und tiefen ESG-Markt, dass sich die Berücksichtigung von Nachhaltigkeitskriterien durchaus als Performance-Treiber erweisen kann. Andererseits ist damit auch eine aktive Form des Risikomanagements verbunden, da es bei langlebigen Immobilieninvestments besonders wichtig erscheint, keine Projekte und Objekte zu finanzieren, die sich schon bald zu „Stranded Assets“ entwickeln könnten.

So haben in der PwC-Studie 55 Prozent der befragten Unternehmen angegeben, dass sie neue Produkte an ESG-Kriterien ausrichten werden – und 43 Prozent wollen auch bestehende Produkte entsprechend umstellen. Mit dem Umbau des Angebots folgen die Anbieter nicht zuletzt auch der massiv gestiegenen Nachfrage nach ESG-konformen Anlagemöglichkeiten bei institutionellen wie privaten Kapitalgebern.

ESG-Konformität wird zum Schlüsselfaktor

Der Finanzierungsmarkt wird sich also ausdifferenzieren und verstärkt grünen Immobilienprojekten zuwenden – daran besteht kaum mehr ein Zweifel, zumal die Europäische Union mit ihren jüngsten Vorstößen in Sachen Green-Deal und Taxonomie das Kapital noch stärker in diese Richtung umlenken wird. Das sieht auch die Deutsche Bank so.

In ihrem strategischen Ausblick für den Immobilienmarkt Deutschland im Jahr 2022 nennt sie ESG-Konformität als einen der strategischen Haupttreiber auf dem Markt.

Und das nicht nur bei Neuentwicklungen, sondern auch bei Revitalisierungen und Bestandssanierungen, die gemäß Deutscher Bank durch Dekarbonisierungskomponenten eine zusätzliche Rendite erwirtschaften können. „Die ESG-Dynamik dürfte Portfolioanpassungen im Büromarkt hin zu nachhaltigen und zukunftssicheren Beständen beschleunigen“, heißt es in dem Strategiepapier. Und noch eine frohe Botschaft hält die Bank bereit: Die Gefahr, dass die Liquiditätsquellen der Immobilienentwickler austrocken könnten, hält man für gering. Im Gegenteil: „Das positive Investoren-Sentiment am Büromarkt und die hohen ,Dry Powder‘ Liquiditätsbestände werden voraussichtlich zu weiteren Kapitalzuflüssen führen.“

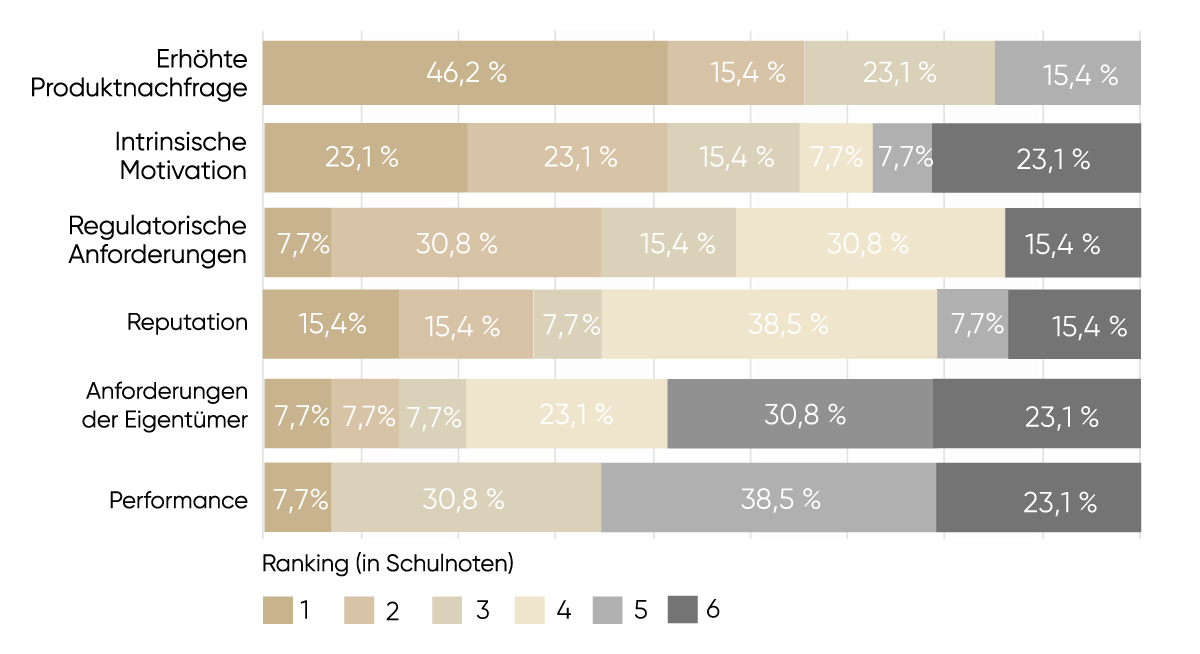

Welcher der folgenden Faktoren ist Ihrer Meinung nach ein wesentlicher Haupttreiber für die strategische Positionierung Ihres Unternehmens hinsichtlich ESG?*

*Quelle: Real Estate Benachmark Studie 2021.

*Quelle: Real Estate Benachmark Studie 2021.