Es geht um eine boomende Wirtschaft, die auch für Immobilienentwickler und Investoren herausragende Potenziale bietet: Die Analysten von PwC sehen Life Science in diesem Jahr sowohl bei den Mieten als auch bei den Investments jeweils in den Top-3-Segmenten – gemeinsam mit den weiteren wichtigen Zukunftsfeldern Energieinfrastruktur und Datenzentren. Andere Immobilienarten, die bis vor Kurzem als Wachstumssegment galten, landen hingegen nur noch im Mittelfeld. Ganz unten stehen (wenig überraschend) peripher gelegene Büros und Shopping-Destinationen auf der grünen Wiese. Insgesamt wurden die Aussichten von 27 Immobiliensegmenten miteinander verglichen.

Life-Science: Was gehört dazu und was nicht?

Eine Definition.

„Life Science ist eine interdisziplinäre Wissenschaft, die sich mit Prozessen und Strukturen von Lebewesen befasst. Der Life-Science-Markt ist dementsprechend sehr differenziert: von Biotechnologie über Medizintechnologie bis hin zum Pharmasektor. Immobilien können in Objekte mit dem Fokus auf Forschung und Entwicklung, Produktionsflächen, Pharmalogistik, Büro- und Verwaltung unterschieden werden. Die forschungsintensive Brawnche hat in den letzten Jahren ein starkes Wachstum national wie international erfahren.“

Quelle: Cushman & Wakefield, Life-Science-Immobilien, Report 2022

Home-Office: Bei Laboren kein Thema

Life Science erscheint aus zahlreichen Gründen eine zukunftssichere Nutzungsart: Einerseits ist der Gesundheitssektor mehr und mehr eine tragende Säule der deutschen sowie auch der österreichischen Volkswirtschaft. Andererseits existieren neben diesen Treibern aus der gesamtgesellschaftlichen Entwicklung auch wichtige immobilienökonomische Implikationen. So favorisieren die entsprechenden Spezialunternehmen bei der Flächenwahl nicht länger immer nur Immobilieneigentum, sondern zunehmend auch Mietflächen. Das gilt im europäischen Kontext, wo Standorte wie Wien laut Deka als dominierender Cluster in den vergangenen Jahren auf Vermietungsanteile von fünf Prozent am gesamten Flächenumsatz kam. Zum Vergleich: In Dublin waren es vier Prozent, in Madrid drei Prozent. Europaweit führend ist London mit acht Prozent. Und die Mietnachfrage ist laut Deka auch in Deutschland spürbar, wo die Big-7, aber auch kleinere B- und C-Standorte sowie namhafte Universitätsstädte wie Freiburg oder Heidelberg für die entsprechenden Unternehmen attraktiv sind.

Nicht zu unterschätzen beim Blick auf die Nutzer: Labor- und Produktionsflächen stehen nicht im Wettbewerb zum Home-Office. Die Nutzer brauchen die physische Fläche, und in aller Regel handelt es sich um Mixed-Use-Immobilien mit Labor-, Büro- und Gemeinschaftsbereichen, die nicht selten einen Campuscharakter entwickeln. Marktteilnehmer aus der Immobilienwirtschaft sprechen im vermieteten Neubau von Core-Produkten, mit denen mehr als vier Prozent Rendite möglich sind. Der Markt ist im deutschsprachigen Raum so hochdynamisch, dass er gegenwärtig mit dem Logistikmarkt in den frühen 2010er-Jahren verglichen wird. Das Transaktionsvolumen dort hat sich ausgehend von einem Nischendasein mit eher wenigen Einzelverkäufen von Anfang bis Mitte der 2010er-Jahre vervierfacht, wobei auch Portfoliokäufe immer wichtiger wurden. Ein Dutzend Transaktionen pro Jahr – bislang.

Die gemeinsamen Merkmale von Life-Science-Immobilien

- Nähe zur Forschung: Idealerweise in der Nähe einer Universität oder Forschungseinrichtung gelegen, was die Einführung von wissenschaftlichen Innovationen in Unternehmen erleichtert.

- Branchenschwerpunkt: Der Sektor wird geprägt von Technologien und Unternehmen, die mit dem menschlichen Körper in Kontakt kommen sowie Mietern, die miteinander kollaborieren.

- Spezialflächen: Hochspezialisierte Forschungs- und Entwicklungsflächen sowie Ergänzungsflächen, unter anderem Produktionslager, Logistikflächen, Büros und Showrooms.

- „Sticky Tenants“: Stabile Mieter aufgrund des vorhandenen Ökosystems und der hohen Vorabinvestitionen in die Gebäudeausstattung.

Quelle: Colliers, Life Sciences & Tech-Immobilien in Deutschland, Report 2023 (gekürzt und adaptiert)

Ein Dutzend Transaktionen pro Jahr – bislang

Nur bedeutet dieser Vergleich mit dem Logistikmarkt eben auch: Der Markt für Life-Science-Immobilien ist gegenwärtig in der Frühphase. Laut Colliers entfallen in Deutschland etwas mehr als ein Prozent des Transaktionsvolumens gewerblich genutzter Objekte auf Life-Science-Immobilien: mit jeweils nur rund einem Dutzend Transaktionen (zwölf im Jahr 2021, elf im Jahr 2022).

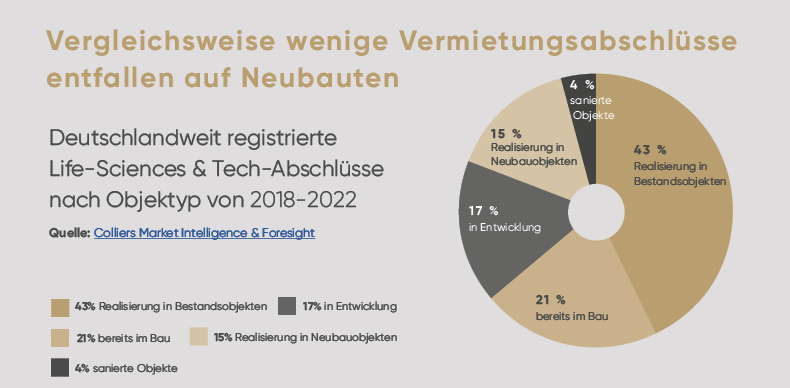

Die Verteilung der Einzeltransaktionen nach Größenklassen deutet zudem an: Life-Science-Immobilien weisen ein erhebliches Spektrum an Immobilientypologien auf – so wie ja auch die Nutzer sehr unterschiedlich sind. Diese Vielfalt bei der gleichzeitig noch sehr geringen Marktgröße macht es schwer, verlässliche Rückschlüsse auf Preis- und Entwicklungstrends am Investmentmarkt zu ziehen. Konsens dürfte aber sein, dass Neubauten im Vergleich zu Bestandsimmobilien konstruktionsbedingt im Vorteil sind. Somit sind sie sowohl für die Nutzer als auch für die Anleger letztlich attraktiver.

Königsklasse innerhalb der Königsklasse

Grundsätzlich gilt: Life Science übersteigt als Nutzungsart mit ihren komplexen Anforderungen an flexible Büro-, Produktions-, Logistik-, Trocken- und Nasslabor- sowie Labornebenflächen und deren erfolgskritischen Eigenschaften wie beispielsweise Luftreinheit oder Extremkühlung nochmals die ohnehin schon hohen Anforderungen an gemischt genutzte Einzelimmobilien und Quartiere. Wie geht man mit Flächen um, bei denen die späteren Nutzer noch nicht feststehen? Life-Science-Entwicklungen sind gewissermaßen eine eigene Königsklasse innerhalb der Königsklasse Projektentwicklung – mit entsprechenden Chancen, sofern die erforderliche Fachexpertise mit Blick auf die Spezialnutzung gegeben ist. Dementsprechend werden sich künftig aber nicht nur die Flächenkonzepte, sondern auch die Vermietungsmodelle immer weiter ausdifferenzieren.